不動産投資や管理を行っている場合、「減価償却」について理解する必要があります。

なぜなら、減価償却は不動産の使用を開始した日から発生するものであり、減価償却費により不動産投資や賃貸経営での利益額が変わるからです。

本記事では、不動産の減価償却と密接な関係がある耐用年数や定額法・定率法などの償却方法についてわかりやすく解説します。

この記事を読めば減価償却費を自分で計算できるようになり、不動産の売却や確定申告で損せずに済むのでぜひ最後までご覧ください。

不動産の減価償却とは?

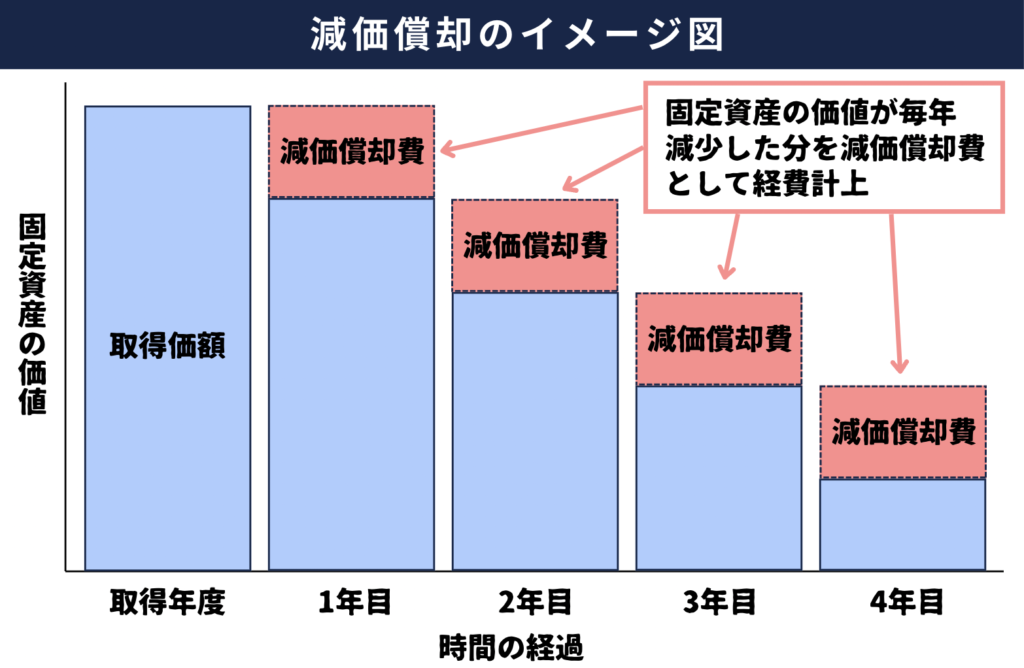

不動産の減価償却とは、建物や設備などの固定資産を購入した際に一度で経費とせず、一定期間で按分して経費計上することです。

減価償却では、建物や設備などの固定資産の価値が時間の経過に従い以下のように減少すると考えます。

例えば、5,000万円のアパートを購入した場合、取得年度のアパート価値は5,000万円です。

購入したアパートの価値は1年・2年と時間の経過に伴って減価償却した分が減少していきます。

なお、不動産の減価償却には次の注意点があるので留意してください。

・土地は年数に応じて価値が減少しないため減価償却できない

・建物や設備は構造や用途により耐用年数が異なる

・固定資産を取得した年度に全額を費用計上するとその年は大きな赤字になる

以下では、不動産の減価償却と関係が深い耐用年数と減価償却する場面について解説します。

減価償却と耐用年数の関係

減価償却の計算で重要な要素として、耐用年数があります。

国が定める法定耐用年数は、建物の構造・用途により以下のとおり設定されています。

| 構造 | 用途 | 耐用年数 |

|---|---|---|

| 木造 合成樹脂造 | 住宅用 | 22年 |

| 事務所用 | 24年 | |

| 飲食店用 | 20年 | |

| 木造モルタル造 | 住宅用 | 20年 |

| 事務所用 | 22年 | |

| 飲食店用 | 19年 | |

| 鉄骨鉄筋コンクリート造 鉄筋コンクリート造 | 住宅用 | 47年 |

| 事務所用 | 50年 | |

| 飲食店用(延べ面積のうちに占める木造内装部分の面積が30%超) | 34年 | |

| 飲食店用(その他) | 41年 | |

| れんが造 石造 ブロック造 | 住宅用 | 38年 |

| 事務所用 | 41年 | |

| 飲食店用 | 38年 |

新築物件を取得した場合は、上記の耐用年数をそのまま用いて計算可能です。

一方、中古物件を取得した場合、耐用年数は国税庁が定めている以下の計算式で算出するので注意してください。

- 法定耐用年数の全部を経過した資産

法定耐用年数×20% - 法定耐用年数の一部を経過した資産

(法定耐用年数ー経過年数)+(経過年数×20%)

具体的な計算例は、新築不動産を購入した場合の減価償却の計算例・中古不動産を購入した場合の減価償却の計算例で解説しています。

不動産の減価償却を使う場面

不動産の減価償却を使う主な場面は次の2つです。

・不動産を売却したケース

・不動産投資で収入を得たケース

それぞれのケースについて順に解説します。

不動産を売却したケース

不動産の売却で利益を得た場合、譲渡所得税(譲渡所得に対する税金)を支払う必要があります。

譲渡所得税の納税額は、国税庁が定めている次の計算式で算出可能です。

- 譲渡所得税の納税額=課税譲渡所得金額×税率

- 課税譲渡所得金額=譲渡価額−(取得費−減価償却費)−譲渡費用−特別控除額

| 項 目 | 内 容 |

|---|---|

| 譲渡価額 | 不動産を売却した金額 |

| 取得費 | 不動産の購入代金や仲介手数料などの合計額 ※減価償却費を控除して計算 |

| 譲渡費用 | 仲介手数料 測量費など土地や建物を売るために直接要した費用 貸家の売却に際して支払った立退料 建物を取り壊して土地を売ったときの取壊し費用 |

| 特別控除額 | 要件を満たしたマイホームの売却時などに適用される控除 |

| 税率 | 長期譲渡所得:所得税15%、住民税5% 短期譲渡所得:所得税30%、住民税9% |

減価償却費を経費として多く計上するほど取得費は小さくなり、結果として課税譲渡所得金額が大きくなることで納税額も増えるので注意してください。

不動産投資で収入を得たケース

不動産投資では不動産所得(不動産で獲得した収入)に対し、所得税と住民税を納めなければなりません。

所得税は累進課税方式を採用しており、所得が多いほど税率が上がる仕組みです。

不動産所得は国税庁が定めている以下の計算式で算出できます。

不動産所得の金額=不動産の総収入金額ー必要経費

必要経費として該当するのは以下の4つです。

・固定資産税

・損害保険料

・減価償却費

・修繕費

減価償却費を必要経費として計上することで、不動産所得の金額を抑えて納税の負担を軽減できることを覚えておきましょう。

減価償却の計算方法

減価償却の計算方法は、定額法と定率法の2つです。

減価償却費を計算する際、耐用年数から定額法・定率法により求めた償却率が必要になります。

- 償却率の算出方法は定額法と定率法により異なる

- 2007年度の税制改正で償却可能限度額・残存価額が廃止され、1円までの償却に変更

- 2007年3月31日以前の減価償却の計算方法は旧定額法・旧定率法と呼ぶ

- 2016年4月1日以降に取得した建物附属設備・構築物の償却方法には定額法が適用される

定額法と定率法の詳細を以下で解説します。

定額法

定額法とは、固定資産の価格を耐用年数で按分する方法です。

定額法による減価償却費は次の計算式で算出でき、減価償却費の額は原則として毎年同額になります。

定額法による減価償却費(年間)=取得価額×定額法の償却率

定額法により耐用年数から求めた償却率(2007年4月1日以降に取得した建物)は以下のとおりです。

| 耐用年数 | 償却率 |

|---|---|

| 2年 | 0.5 |

| 3年 | 0.334 |

| 4年 | 0.25 |

| 5年 | 0.2 |

| 6年 | 0.167 |

| 7年 | 0.143 |

| 8年 | 0.125 |

| 9年 | 0.112 |

| 10年 | 0.1 |

定額法による償却率は耐用年数の逆数になっていることがわかります。

定率法

定率法とは、固定資産の未償却残高に償却率をかけて費用化する方法です。

定率法による減価償却費は次の計算式で算出でき、減価償却費の額ははじめの年ほど多く年の経過とともに減少します。

- 通常時

定率法による減価償却費(年間)=未償却残高×定率法の償却率 - 上記の減価償却費が償却保証額(固定資産の取得価額×保証率)を下回った場合

定率法による減価償却費(年間)=改定取得価額×改定償却率

2012年4月1日以降に取得した200%定率法の償却率・改訂償却率・保証率は以下のとおりです。

| 耐用年数 | 償却率 | 改訂償却率 | 保証率 |

|---|---|---|---|

| 2年 | 1 | ー | ー |

| 3年 | 0.667 | 1 | 0.11089 |

| 4年 | 0.5 | 1 | 0.12499 |

| 5年 | 0.4 | 0.5 | 0.108 |

| 6年 | 0.333 | 0.334 | 0.09911 |

| 7年 | 0.286 | 0.334 | 0.0868 |

| 8年 | 0.25 | 0.334 | 0.07909 |

| 9年 | 0.222 | 0.25 | 0.07126 |

| 10年 | 0.2 | 0.25 | 0.06552 |

定率法は定額法と比較して早期に減価償却費を多く計上できるため、節税の点で有利といえます。

新築不動産を購入した場合の減価償却の計算例

新築不動産を購入した場合の減価償却の計算例について解説します。

- 取得費:土地1,500万円、建物4,500万円

- 建物の種類:新築

- 建物の構造:木造

- 建物の用途:住宅

- 取得年度:2024年

土地は年数に応じて価値が減少せず減価償却の対象とならないため、建物の減価償却費のみを計算対象とします。

・今回の計算で用いる建物の耐用年数は22年。(新築の木造住宅を購入)

・取得年度が2024年であることから定額法を適用する。

定額法による耐用年数22年の償却率は、国税庁の「減価償却資産の償却率等表」から0.046を選択します。

よって、定額法による減価償却費(年間)は以下のとおりです。

取得価額(4,500万円)×定額法の償却率(0.046)=207万円

計算の結果、毎年207万円の減価償却費を経費として計上できます。

中古不動産を購入した場合の減価償却の計算例

中古不動産を購入した場合の減価償却の計算例について解説します。

- 取得費:土地1,500万円、建物4,500万円

- 建物の種類:中古

- 建物の構造:木造

- 建物の用途:住宅

- 取得年度:2024年

- 築年数:10年

土地が減価償却の対象とならないのは、新築不動産の計算例と同様です。

・今回の計算で用いる建物の耐用年数は22年。(木造住宅を購入)

ただし、中古不動産は耐用年数の一部を経過した資産のため、以下の式で耐用年数を補正。

(法定耐用年数22年ー経過年数10年)+(経過年数10年×20%)=14年

・取得年度が2024年であることから定額法を適用する。

定額法による耐用年数14年の償却率は、国税庁の減価償却資産の償却率等表から0.072を選択します。

よって、定額法による減価償却費(年間)は以下のとおりです。

取得価額(4,500万円)×定額法の償却率(0.072)=324万円

中古不動産は耐用年数が短く、新築不動産と比較して減価償却費を多く計上できるといえます。

不動産の減価償却に関する注意点

不動産の減価償却に関する注意点は次の3つです。

・土地は減価償却の対象にならない

・建物の構造や用途により耐用年数が異なる

・中古物件を取得した場合は耐用年数の補正が必要

これらの注意点を押さえることで、不動産の減価償却で計算ミスなどの失敗リスクを減らせます。

以下でそれぞれの注意点について解説します。

土地は減価償却の対象にならない

不動産のうち、土地は減価償却の対象になりません。

なぜなら、土地は年数経過や使用に応じて価値が減少せず、耐用年数が無制限だからです。

不動産の減価償却では土地と建物に分けて、建物分について減価償却を行う必要があります。

本内容を知っておくと、不動産投資や不動産の売却後の減価償却の計算で悩まなくて済むので、ぜひ覚えておきましょう。

建物の構造や用途により耐用年数が異なる

不動産の減価償却では、建物の構造や用途により耐用年数が異なるので注意してください。

例えば、用途が同じ住宅用でも木造やれんが造などの構造により耐用年数が異なります。

| 構造 | 用途 | 耐用年数 |

|---|---|---|

| 木造 合成樹脂造 | 住宅用 | 22年 |

| 木造モルタル造 | 住宅用 | 20年 |

| 鉄骨鉄筋コンクリート造 鉄筋コンクリート造 | 住宅用 | 47年 |

| れんが造 石造 ブロック造 | 住宅用 | 38年 |

また、木造などの同じ構造の場合、用途によっても耐用年数は異なるので留意が必要です。

| 構造 | 用途 | 耐用年数 |

|---|---|---|

| 木造 合成樹脂造 | 住宅用 | 22年 |

| 事務所用 | 24年 | |

| 飲食店用 | 20年 |

国税庁が示している耐用年数を選択する際は、構造・用途とセットで行いましょう。

中古物件を取得した場合は耐用年数の補正が必要

中古物件を取得した場合、築年数が経過している分として耐用年数を補正して減価償却を計算する必要があります。

中古物件の耐用年数に関する国税庁が定めている計算式は以下のとおりです。

- 法定耐用年数の全部を経過した資産

法定耐用年数×20% - 法定耐用年数の一部を経過した資産

(法定耐用年数ー経過年数)+(経過年数×20%)

中古物件を取得した際の減価償却では一手間必要なことを覚えておきましょう。

不動産の減価償却に関するよくある質問

不動産の減価償却に関するよくある質問は次の3つです。

・不動産の減価償却は何年?

・減価償却で節税はできる?

・不動産の減価償却に関する計算ツールはある?

不動産の減価償却に関するよくある疑問をまとめたので、ぜひ参考にしてください。

各質問について以下で順番に見ていきましょう。

不動産の減価償却は何年?

不動産の減価償却は、建物の構造・用途により異なります。

例えば、住宅用の木造住宅は耐用年数22年、事務所用の鉄筋コンクリート造は耐用年数50年です。

土地は減価償却の対象外なので、注意してください。

減価償却で節税はできる?

減価償却で節税はできます。

なぜなら、減価償却費は必要経費として計上でき、経費計上により所得金額が減るからです。

ただし、不動産投資や不動産売却の目的の多くは利益を上げることであるため、減価償却の節税効果はオプション程度で考えておきましょう。

不動産の減価償却に関する計算ツールはある?

不動産の減価償却に関する計算には、以下のツールを利用可能です。

smlt.jp:不動産の減価償却などを瞬時に計算できるリアルタイムシミュレーター

計算ツールを利用すると便利ですが、減価償却の計算方法は理解しておきましょう。

【まとめ】不動産の減価償却は耐用年数に応じて計算!

この記事では、不動産の減価償却と耐用年数の関係や減価償却の計算方法について解説しました。

不動産の減価償却は耐用年数に応じて計算し、計算方法には定額法と定率法の2種類があります。

また、耐用年数は建物の構造・用途により異なるので注意が必要です。

本記事で紹介した「新築・中古不動産を購入した場合の減価償却の計算例」などを確認し、減価償却費を自分で計算できるようになりましょう。